FXのテクニカル指標の一つにRSIがあります。

わかりやすく使いやすい指標なので、愛用しているトレーダーも多いのではないでしょうか。

どのような指標でどうトレードに活かしていけば良いかをまとめましたので、参考にしていただければと思います。

それでは見ていきましょう。

RSI(Relative Strength Index)とは

- 買われ過ぎや売られ過ぎを判断するオシレーター系のテクニカル指標

- 一定期間の価格変動幅を指数化して算出する

- チャート設定などの期間は14が一般的で9や50なども使用される

RSI(Relative Strength Index)とはテクニカル指標の一つで、買われ過ぎや売られ過ぎを判断するもので、一般的に「反転」のめどを見るために用いられるオシレーター系のテクニカル指標です。

相対力指数とも言われ、一定期間の価格変動幅を指数化し相場の買われ過ぎや売られ過ぎを示します。

チャートで表示する際には期間を設定することができ、14が一般的で9や50なども使用されます。

14を設定した場合には、その時間足のローソク足14本分が一定期間として算出されます。(日足であれば14日分の価格変動を計算に使う)

RSIの算出方法

続いて、RSIの算出方法を見ていきましょう。

- 期間中の上げ幅の合計 ÷ (期間中の上げ幅の合計 + 期間中の下げ幅の合計) × 100

- 上記で計算された%の数値がRSIの数値となる

RSIは期間中の上げ幅の合計が期間中の上げ幅と下げ幅の合計の何%かで算出される指標です。

期間中の値上がり幅の合計と値下がり幅の合計をそれぞれ計算し、期間中の値上がり幅合計が値上がり幅と値下がり幅の合計に対して何%になるかを計算して算出します。

説明するとややこしく聞こえますが、計算式自体はシンプルです。

具体的に期間5日で例を見てみると以下のようになります。

- 価格:100円(前日比-1円)→101円(+1円)→103円(+2円)→102円(-1円)→103円(+1円)

- 期間中の値上がり幅合計:4円(1円+2円+1円)

- 期間中の値下がり幅合計:2円(1円+1円)

- RSI:4÷(4+2) × 100 =66.7

計算式自体はシンプルというか難しい計算はありません。

値上がり幅の合計が値上がりと値下がりの合計のうち何%を占めるかを計算しているので、値上がりが続けば続くほどRSIの数値は上がります。

極端な話、期間中のローソク足がすべて陽線なら100%、逆にすべて陰線なら0%となります。

通常であればありえませんが、強いトレンドが出た時にはそれくらい一方のローソク足が出続けることもあり、そのような時にRSIが機能しない相場となってしまいます。

算出方法はツールによって若干異なる場合もあり、自動的に表示されるものなので、計算式の詳細を覚える必要はなく「期間中の価格変動幅を使って数値を出している」という大枠を理解しておけば良いでしょう。

RSIのトレードへの活かし方

- 30以下になるか30を下抜け後に再度上抜けしたら買い

- 70以上になるか70を上抜け後に再度下抜けしたら売り

- RSIだけを根拠にトレードするのは危険

RSIは売られすぎ、買われすぎを示す指標なので、基本的な使い方としては売られ過ぎの目安である30以下になるか、一度30以下になったものが30を超えて上抜けしていったら買いです。

また、買われ過ぎの目安である70以上になるか、一度70以上になったものが70を下抜けしていったら売りという感じで売買シグナルとして使用します。

また、設定値は最も使われる「14」を使うのが一般的です。

(多くのトレーディングツールでデフォルトになっています)

RSIはレンジ相場や保ち合い相場や緩やかなトレンド相場で有効に機能することが多いです。

一方で強いトレンド相場では機能しないことも多く、RSIで買われすぎのサインが出ていても下落せずに強い上昇を続けることが多くあります。

トレンドの強さを確認したり、上位足の節目が近いかなど他のトレード根拠と組み合わせて適切に運用していくことが求められます。

RSIはわかりやすく、レンジ相場やゆるやかなトレンドではかなり有効に機能する指標ですが、このように機能しない場面もあるためRSIだけを根拠にトレードするのは危険です。

RSIに限らず単独の指標を根拠にトレードするのではなく、複数の根拠を持ってトレードする必要がありますね。

RSIのダイバージェンスに注目

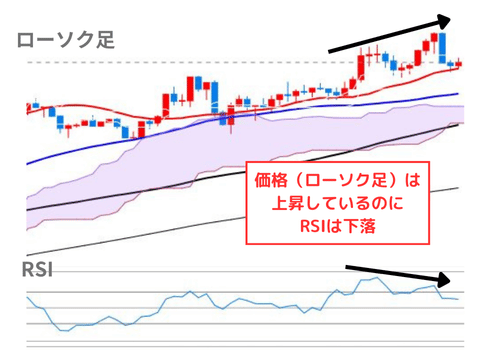

単純に数値だけを見るのではなく、RSIのダイバージェンスに注目することでRSIの信頼度を高めることができます。

価格が上昇を続けていてもRSIが下降している(下落相場の時は逆)場合、ダイバージェンス(逆行現象)と呼ばれ、上昇の勢いが弱まっていることを表し下落のサインと言われています。

上述した通り、RSIは期間中の値上がり幅によって指数が出るため、値上がり幅が小さくなってくるとRSIの値も上がりづらくなります。

そのため価格は上がっているのにRSIは下げていくダイバージェンス(逆行現象)が起きます。

上昇の勢いが弱まってトレンド終了の兆候を教えてくれますし、多くのトレーダーがダイバージェンスに注目していますので、RSIのダイバージェンスが出たら下落の危険性があると考えた方が良いでしょう。

ただ、当然ダマシの可能性もあるため、ここでもRSIのダイバージェンスのみを根拠にトレードするのではなく、他のトレード根拠と組み合わせることが重要になってきます。

RSIによるトレンド判断

- RSIが50以上で推移:上昇トレンド

- RSIが50以下で推移:下降トレンド

RSIは買われすぎや売られすぎを見る指標として使われるのが一般的ですが、トレンド判断としても使用されることがあります。

こちらも非常に簡単で、RSIの値が50以上であれば上昇トレンド、50以下であれば下降トレンドと判断することができます。

非常にシンプルでわかりやすい使い方ですね。

ただ、こちらも売買シグナルとして使用する際と同じように単独で使用するのは危険で、あくまで目安程度に使用しSMAや一目均衡表など他の指標もトレンド判断に使用されるのが良いでしょう。

まとめ

RSIの意味や算出方法、トレードへの活かし方を見てきました。

内容をまとめると以下のようになります。

- RSIは買われ過ぎや売られ過ぎを示すテクニカル指標

- 一般的に70を上回ると買われ過ぎ、30を下回ると売られ過ぎ

- 他のトレード根拠と組み合わせると精度が上がる

RSIは相対力指数とも呼ばれ、一定期間の価格変動幅をもとに計算をして、買われ過ぎや売られ過ぎを判断できるオシレーター系のテクニカル指標です。

一般的に70を上回ると買われ過ぎ、30を下回ると売られ過ぎと言われ、シンプルにトレードするならRSIが70を上回ったら売り、30を下回ったら買いとして使用されます。

その他に70を超えた後に70を下抜けしたら売り、30を下抜け後に上抜けしたら買いとしたり、価格が上昇していてもRSIが下がってくるダイバージェンスが発生したら売りのサインとすることもできます。

基本的にレンジ相場やゆるやかなトレンド時に機能し、強いトレンドが発生している時にはダマシとなることも多いので、RSI単独でのトレードは危険と言えます。

SMA(移動平均線)やフィボナッチ、ボリンジャーバンドなど他のテクニカル指標や、キリ番・レジサポなど、複数のトレード根拠を組み合わせてトレードするのが基本といえます。

わかりやすく使いやすいテクニカル指標なので、うまく活用してトレード収支を良くしたいですね。

ではでは。